Wer kann überhaupt in die PKV wechseln?

Der Wechsel von der GKV in die PKV steht allen freiwillig Versicherten offen. Diese zahlen meist schon den Höchstbeitrag in der GKV. Wer also mit 35 Jahren den monatlichen Höchstbeitrag zahlt (ca. 853 Euro * 12 Monate * 30 Jahre) hat bis zum 65. Lebensjahr rund 307.000 Euro Beitrag bei der GKV gezahlt.

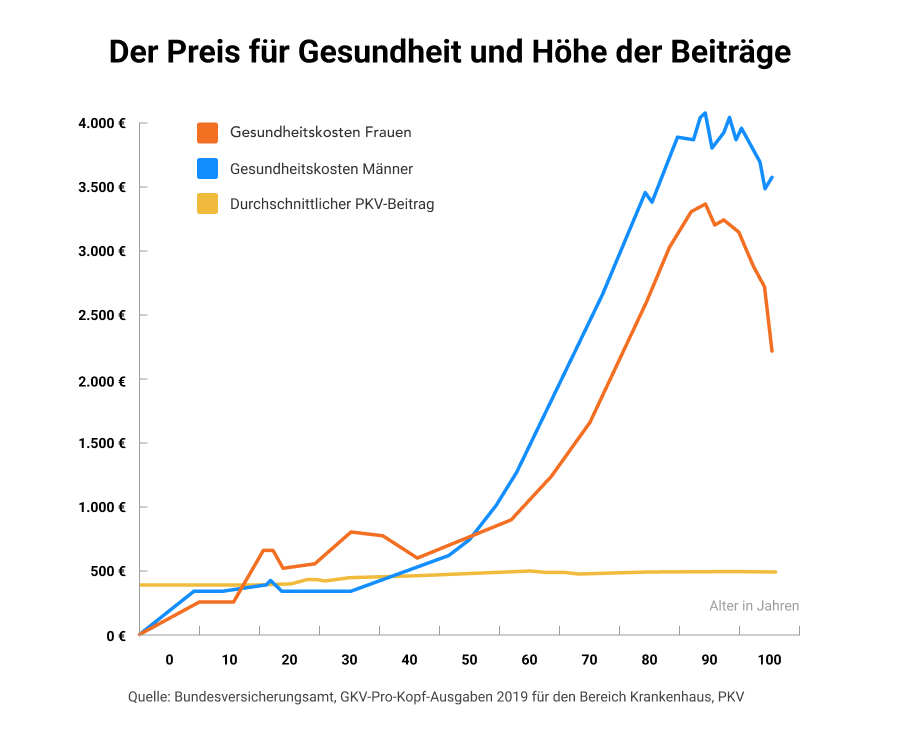

Wer mit 35 Jahren für einen Monatsbeitrag von 550 Euro in eine PKV wechselt, zahlt bis zum 65. Lebensjahr 109.000 Euro weniger Beitrag für die private Krankenversicherung. Mit dieser Ersparnis kann man im Rentenalter knapp 16 Jahre (198 Monate) und somit bis zum 81. Lebensjahr die Beiträge für die private Krankenversicherung weiterbezahlen. Denn diese laufen auch im Alter in voller Höhe weiter. Jedoch entfallen der gesetzliche Zuschlag von 10 % und der Beitrag für ein Krankentagegeld. Bei Beamten erhöht sich der Beihilfeanspruch.

Der Beitrag für die gesetzliche Krankenkasse hängt vom Status des Rentners ab und welche Einnahmen er noch hat (z.B. Mietzahlungen aus vermietetem Eigentum). Natürlich gibt es auch als Rentner noch Optionen, den Beitrag für die private Krankenkasse zu ändern. Doch der beste Schutz ist immer noch, rechtzeitig für eine passende Altersvorsorge zu sorgen.

Die Private Krankenversicherung hat gegenüber der GKV den Vorteil, dass Sie vor dem Alter Beiträge sparen. Diese Beiträge sollten tatsächlich zurückgelegt werden, damit Sie sie im Alter verkonsumieren können. So werden die gesparten Beiträge zu ihrer persönlichen Gesundheits-Rendite im Alter.

Wann kann eine private Krankenversicherung im Alter teuer werden?

Tarif- und Krankenversicherungs-Hopping, also zu häufige Tarifwechsel verbunden mit einem Wechsel des privaten Krankenversicherers, sind meist keine gute Grundlage und lassen vor allem im Alter die Monatsbeiträge steigen. Dies führt auf Dauer zu einer Risikoentmischung in den Tarifen. Das heißt: Die Gesunden wechseln leichter in für sie günstigere Tarife, die Kranken bleiben meist zurück.

Wann ein Tarifwechsel innerhalb eines Versicherungsunternehmens Sinn macht, erfahren Sie hier.

Dazu muss man wissen, dass alle privat Krankenversicherten eines Jahrgangs in einem Tarif ein Kollektiv bilden. Sie stehen füreinander ein und teilen sich die im Kollektiv entstehenden Krankheitskosten.

Das Problem ist also nicht – wie fälschlicherweise oft zitiert wird – dass die jungen Beitragszahler fehlen, sondern die gesunden. Die Mischung aus krank und gesund stimmt also im Kollektiv nicht mehr. Und deshalb kann der Beitrag steigen.

Wird die private Krankenversicherung im Rentenalter nicht preiswerter?

Sowohl der gesetzliche Zuschlag in Höhe von 10 % als auch der Beitrag für das Krankentagegeld (wenn eines versichert war) entfallen mit dem 60. Lebensjahr. Eine Beitragsreduzierung der privaten Krankenversicherung oder Rente greift nur, wenn man gut beraten wurde und in einen Beitragsentlastungstarif investiert hat. Gegebenenfalls kann es zu einem Zuschuss aus der Rentenversicherung in Höhe von 7,3 % des Rentenzahlbetrages kommen, wenn von dort eine Rente bezogen wird. Ansonsten ändert sich der eigentlich für das ganze Leben kalkulierte Beitrag einer privaten Krankenversicherung für Rentner nicht.

Was kann man tun, um den Beitrag zur privaten Krankenversicherung als Rentner finanzierbar zu halten?

- So früh wie möglich realisieren, dass der Beitrag zur privaten Krankenversicherung auch als Rentner zu zahlen ist.

- Rechtzeitig mit Sparen beginnen und seine PKV ausfinanzieren. Das heißt: schon bei Abschluss einer privaten Krankenversicherung die Rentenphase im Alter berücksichtigen. Es kommt entscheidend auf den zur persönlichen Ausgangslage passenden Qualitäts-Tarif, mögliche Wechseloptionen sowie das Krankenversicherungs-Unternehmen (PKV-Kennzahlen) an.

- Sorgfalt gilt auch bei der Wahl des Versicherungsvermittlers. Und wenn man sich einmal unsicher sein sollte, lieber eine zweite Meinung einholen. Denn es geht um viele zehntausend Euro Beitrag im Laufe des Lebens. Geld in eine gute Beratung zu investieren, lohnt sich also!

- Nicht vergessen, dass man eine Beitragsersparnis im Vergleich zur GKV nicht verkonsumiert, sondern investiert, z.B. in die Altersvorsorge.

Lohnt sich für Sie ein Wechsel in die PKV oder ein Tarifwechsel?

Mit unseren Experten erhalten Sie eine ehrliche Beratung, die auf Ihre individuelle Situation und Wünsche eingeht, um mit Ihnen den besten PKV-Tarif zu finden.

-

wir klären mit Ihnen Ihre Fragen zur privaten Krankenversicherung

-

wir finden mit Ihnen den optimalen Tarif

-

wir helfen Ihnen beim Wechsel in die PKV

-

unsere Beratung ist unabhängig, kostenlos und unverbindlich

Ist ein Wechsel zurück in die gesetzliche Krankenversicherung sinnvoll?

Der Wechsel von der privaten zurück in die gesetzliche Krankenversicherung wird künftigen Rentnern von der GKV gerne als „Rettungsanker“ verkauft und von den GKV aus Beitragsgründen auch gerne angenommen.

Doch bestimmte privat Krankenversicherte kommen vom Regen in die Traufe. Denn um in die Krankenversicherung der Rentner (KVdR) zu gelangen, muss man mindestens 90% der zweiten Arbeitshälfte GKV-Mitglied gewesen sein. In dem Fall werden die Krankenkassen-Beiträge abzüglich eines Zuschusses aus der Rente berechnet.

Mit 55 Jahren ist eine Rückkehr in die GKV gesetzlich ausgeschlossen. Aber auch hier gilt: keine Regel ohne Ausnahme. Es braucht jedoch qualifizierte Beratung.

Vor diesem Schritt sollten die Gestaltungs- und Optimierungsoptionen der PKV, wie Tarifwechsel nach § 204 Versicherungsvertragsgesetz (VVG) oder der Wechsel in den Standardtarif – „die GKV der PKV“ – geprüft werden.

Ansonsten ist man freiwilliges Mitglied einer gesetzlichen Krankenkasse und zahlt auch als Rentner den vollen Beitrag auf alle Einnahmen: also auf die gesetzliche Rente, Mieteinahmen, Zinsen etc. Das wird leider oft verschwiegen, wenn der Wechsel von der PKV in die GKV angepriesen wird.

Gleichwohl kann es sein, dass im Vergleich zum Beitrag für die private Krankenversicherung der Beitrag als freiwilliges Mitglied in der GKV aufgrund einer Mini-Rente das geringere Übel ist.

Welche Ersparnisse bieten private Krankenversicherungen im Alter?

Vom Beitrag für die PKV entfallen im Alter der gesetzliche Zuschlag in Höhe von 10 % und ggf. der Beitrag für das Krankentagegeld, wenn eines versichert war. Außerdem stehen dem privat Krankenversicherten auch die Tarifwechselmöglichkeiten nach § 204 VVG innerhalb seiner Krankenversicherung offen.

Hierbei kommt es auf den zur Lebenssituation passenden Tarif an und nicht auf den billigsten! Ein einmal gemachter Wechselfehler lässt sich dabei nur sehr aufwändig korrigieren.

Wie teuer ist ein gute PKV im Alter?

Nutzen sie unseren anonymen Vergleichsrechner und erfahren sie jetzt, wie viel Geld sie gegenüber einer GKV sparen.

Eine Option: Wechsel in den Standardtarif

Wenn Sie vor 2009 Ihre PKV abgeschlossen haben, können Sie im Rentenalter in den Standardtarif wechseln.

Doch Achtung: Wer zwar vor 2009 in die PKV eingetreten, aber nach 2009 den privaten Krankenversicherer gewechselt hat, verliert diesen so wichtigen Anspruch! Hier lässt sich prüfen, ob ein Beratungsfehler vorliegt und ein Schadensersatzanspruch geltend gemacht werden kann. Nutzen Sie dafür die Beratungsdokumentation.

Der Standardtarif entspricht dem Niveau einer GKV. Bis auf wenige Ausnahmen sind hier nur noch die Leistungen privat versichert, die auch die GKV ihren Versicherten anbieten.

Außerdem gibt es z.B. für Paare einen Beitragsdeckel von 150 %. Der besondere Vorteil des Tarifs: Die bisher angesammelten Alterungsrückstellungen werden voll angerechnet und führen zu einer entsprechenden Beitragsentlastung. Deshalb empfiehlt es sich für Rentner, die schon langjährig Mitglied einer privaten Krankenversicherung sind, in diesen Tarif zu wechseln, wenn es finanziell im Ruhestand zu eng wird.

Wer seine PKV nach 2009 abgeschlossen hat, kann im Alter nicht mehr in den Standardtarif wechseln, da für diese Versichertengruppe der Basistarif (als Ablösung des Standardtarifs) eingeführt wurde.

Was ist der Basistarif?

Der Basistarif ersetzt den Standardtarif und gilt für alle, die nach 2009 Mitglied einer privaten Krankenversicherung geworden sind. Er ist kaum eine Alternative im Alter, kann jedoch – je nach sozialem Status und Vorversicherungs-Geschichte – die einzige Möglichkeit sein, in Deutschland überhaupt seiner Versicherungspflicht nachzukommen. Der Basistarif ist auf den steigenden Höchstbeitrag in der GKV gedeckelt, also gerade für geringe Renteneinnahmen nicht wirklich geeignet.

Tipp: Beziehen Sie bereits beim Kauf einer PKV die Kosten in die Ruhestandsplanung mit ein und vergleichen Sie auf Basis Ihrer Einnahmesituation als Rentner Beitrag und Leistung der PKV mit der GKV.

Weitere interessante Artikel zum Thema private Krankenversicherung:

Private Krankenversicherung für Angestellte – jetzt Tarife vergleichen!

Private Krankenversicherung für Selbstständige – jetzt informieren!

Private Krankenversicherung für Beamte im Vergleich

Private Krankenversicherung für Beamtenanwärter – was ist zu beachten?

Private Krankenversicherung für Kinder – ist das sinnvoll?